Aggiornato al 29/04/2024

Dal 1° febbraio 2014, il bonifico SEPA e l’addebito diretto SEPA sono diventati lo standard per tutti i pagamenti in euro, all’interno e tra i 36 paesi dell’area SEPA.

4 metodi di pagamento SEPA

Ci sono quattro tipi di metodi di pagamento SEPA. Di seguito analizzeremo le loro caratteristiche principali:

Trasferimento di credito SEPA (SCT)

Secondo il regolamento europeo n. 260/2012, il bonifico SEPA sostituisce il bonifico nazionale e il bonifico transfrontaliero in euro all’interno dell’area SEPA, esclusi i bonifici in contanti e quelli urgenti.

Il bonifico SEPA è destinato all’esecuzione di un pagamento (ordinato dall’ordinante) tra conti di clienti aperti sui libri contabili di banche situate nell’area SEPA.

Caratteristiche principali

- Un unico formato di scambio di file: ISO 20022 XML.

- Identificazione del conto beneficiario tramite il suo IBAN.

- La comunicazione del BIC (International Bank Identifier) è opzionale. HSBC Continental Europe lo riempirà se manca.

- Un importo massimo di 999.999.999,99 euro per trasferimento

- Tempo massimo di liquidazione di 1 giorno lavorativo(1). D-day di esecuzione dei vostri trasferimenti SEPA con HSBC Continental Europe(3).

- Un campo di 140 caratteri a disposizione dell’originatore per una formulazione trasmessa al beneficiario senza alterazioni.

- Un riferimento di 35 caratteri assegnato dall’originatore (End-To-End ID).

- Il conto del beneficiario accreditato con l’intero importo del trasferimento.

SEPA Credit Transfer istantaneo (SCT Inst)

Dopo il successo della migrazione SEPA nel 2014, sono emerse nuove esigenze nel mondo dei pagamenti. In questo contesto e sotto l’impulso dell’ERPB (European Retail Payment Board), l’EPC (European Payment Council) ha deciso di creare un bonifico istantaneo europeo in euro.

È destinato all’esecuzione di trasferimenti di fondi in euro tra i conti di pagamento di un ordinante e un beneficiario aperti nei libri contabili di banche situate nell’area SEPA, a condizione che aderiscano alle regole stabilite dall’EPC. Questa adesione è facoltativa, quindi non tutte le banche la offrono ai loro clienti.

Caratteristiche principali

- Identificazione del conto beneficiario tramite il suo IBAN.

- La fornitura del BIC (International Bank Identifier) è opzionale. HSBC Continental Europe lo riempirà se manca.

- Un importo massimo (fare riferimento alla normativa in vigore, è di 100.000 euro per trasferimento dal 1° luglio 2020)

- Accredito entro 10 secondi dopo che la banca dell’ordinante ha timbrato il pagamento

- Disponibilità immediata dei fondi da parte del beneficiario

- Disponibilità 24/7/365

- Un campo di 140 caratteri a disposizione dell’originatore per una formulazione inalterata al beneficiario.

- Un riferimento di 35 caratteri assegnato dall’originatore (End-To-End ID).

- Il conto del beneficiario accreditato con l’intero importo del trasferimento.

Addebito diretto SEPA (SDD Core)

In conformità con il regolamento n. 260/2012, l’addebito diretto SEPA sostituisce l’addebito diretto nazionale e l’addebito diretto transfrontaliero in euro. È destinato all’esecuzione di un pagamento (ordinato dal creditore) tra conti di clienti aperti nei libri contabili di banche situate nell’area SEPA.

L’addebito diretto SEPA è progettato per essere utilizzato per addebitare un individuo, una società, un professionista o un’associazione.

Caratteristiche principali

- Un unico formato di scambio di file: ISO 20022 XML.

- Identificazione del conto beneficiario tramite il suo IBAN.

- La comunicazione del BIC (International Bank Identifier) è opzionale. HSBC Continental Europe lo riempirà se manca.

- Un campo di 140 caratteri a disposizione dell’ordinante per una formulazione trasmessa al debitore senza alterazioni.

- Un riferimento assegnato dal creditore alla transazione (End-To-End ID).

- Un mandato firmato dal debitore che autorizza il creditore ad addebitare le somme dovute sul suo conto, gestito, conservato e archiviato dal creditore. Il mandato deve specificare il SEPA Creditor Identifier (ICS) e l’Unique Mandate Reference (RUM).

- Il conto IBAN del beneficiario accreditato con l’importo totale della transazione.

- Un termine interbancario per la presentazione da parte del creditore di 1 giorno lavorativo bancario(2) prima della data di scadenza e applicabile a tutti gli addebiti diretti di una serie (primo, ricorrente e finale) così come agli addebiti diretti una tantum.

- Tempi di ritorno dopo l’addebito sul conto di:

- 5 giorni lavorativi bancari(2) se rifiutato su iniziativa della banca del debitore (per esempio mancanza di fondi).

- 8 settimane se il rifiuto su iniziativa del debitore per qualsiasi motivo.

- Da 8 settimane a 13 mesi (questo periodo può essere derogato dalla banca se il debitore non è un consumatore) se il rifiuto avviene su iniziativa del debitore per il motivo «nessuna autorizzazione».

*Un giorno lavorativo bancario è un giorno in cui i sistemi di pagamento europei sono aperti

Addebito diretto SEPA B2B

Il SEPA Direct Debit Business To Business (SDD B2B) è uno strumento europeo di addebito diretto in euro senza limiti di importo, che permette il pagamento di fatture una tantum o ricorrenti tra aziende, professionisti o associazioni i cui conti sono domiciliati nell’area SEPA(4). È un servizio opzionale e quindi non tutte le banche lo offrono ai loro clienti.

Caratteristiche principali

- Un unico formato di scambio di file: ISO 20022XML.

- Tra due conti detenuti nella SEPA da non consumatori (persone giuridiche o individui che agiscono nell’ambito della loro attività commerciale, professionale o associativa).

- Identificazione dei conti tramite l’IBAN.

- La comunicazione del BIC (International Bank Identifier) è opzionale. HSBC Continental Europe lo fornirà se manca.

- Un riferimento da cliente a cliente di 35 caratteri e un motivo di pagamento fino a 140 caratteri.

- Un mandato unico firmato dal debitore e consegnato al creditore che lo conserva, lo gestisce e lo archivia.

- L’obbligo per il debitore di informare HSBC Continental Europe di qualsiasi mandato firmato da lui/lei dando una copia di questo mandato 2 giorni lavorativi(1) prima della data di scadenza del primo addebito diretto. HSBC Continental Europe sarà quindi in grado di controllare la validità dell’addebito diretto, che è di sua responsabilità.

- L’obbligo per il debitore di informare HSBC Continental Europe del cambiamento di un dato di qualsiasi mandato firmato da lui.

- Una ripartizione dei costi condivisa (SHARE) tra il creditore e il debitore.

- Un periodo di presentazione interbancaria da parte del creditore di 1 giorno lavorativo bancario(2) prima della data di scadenza e applicabile a tutti gli addebiti diretti di una serie (primo, ricorrente e finale) così come agli addebiti diretti una tantum.

- Un periodo di restituzione di 3 giorni lavorativi bancari(2) dopo l’addebito sul conto se questo rifiuto è su iniziativa di HSBC Continental Europe (ad esempio mancanza di fondi).

- Possibilità per il cliente debitore di rifiutare un addebito diretto SEPA notificandolo per iscritto a HSBC Continental Europe al più tardi entro la fine del giorno lavorativo(1) precedente la data di scadenza e di rifiutare tutti gli addebiti diretti SEPA avviati da un determinato creditore.

Il debitore non può chiedere a HSBC Continental Europe di rimborsare un addebito diretto SEPA autorizzato. I rimborsi possono essere richiesti per gli addebiti diretti SEPA non correttamente eseguiti, errati o fraudolenti entro un massimo di 8 settimane dalla data di addebito dell’addebito diretto.

Creditori: ottimizzate le vostre collezioni

I tuoi clienti non sono consumatori(5) e vuoi ottimizzare i tuoi incassi di addebito diretto con lo schema SEPA Direct Debit.

Per un creditore, il principale vantaggio di istituire un addebito diretto SEPA è il fatto che il debitore, avendo firmato il mandato, rinuncia al suo diritto di contestare il pagamento con la motivazione «Nessuna autorizzazione».

I vostri obblighi rimangono identici a quelli del SEPA Direct Debit (SDD Core) per quanto riguarda la gestione dei mandati (firma dei mandati, gestione del Single Mandate Reference, conservazione, gestione, ecc.)

Debitori: quali sono gli impatti quando firmate un mandato di addebito diretto SEPA?

I suoi creditori potrebbero desiderare di ricevere i suoi pagamenti per mezzo dell’addebito diretto SEPA perché ha dei vantaggi per loro. Se voi e il vostro creditore non siete consumatori(5), potete usarlo. SEPA Direct Debit ha caratteristiche diverse dal SEPA Direct Debit (SDD Core).

Quello che dovete sapere:

- Il mandato che il vostro creditore deve farvi firmare deve avere la dicitura «Mandato di addebito diretto interaziendale».

- Dovete fornire a HSBC Continental Europe una copia del mandato di addebito diretto SEPA che avete firmato 2 giorni lavorativi(1) prima della data di scadenza del primo addebito diretto avviato in base a questo mandato.

- Dovete informare HSBC Continental Europe di qualsiasi modifica di un mandato da voi firmato 2 giorni lavorativi prima della data di scadenza del primo addebito diretto iniziato in base a questo mandato modificato.

- Non avete il diritto di chiedere a HSBC Continental Europe di rimborsare un addebito diretto autorizzato una volta che il vostro conto è stato addebitato.

- Tuttavia, è possibile richiedere il rimborso di un addebito diretto eseguito in modo scorretto, errato o fraudolento entro un massimo di 8 settimane dopo che il suo conto è stato addebitato.

Come fermare un addebito diretto SEPA?

Limitazioni e rischi dell’addebito diretto SEPA

Come compilare un mandato SEPA?

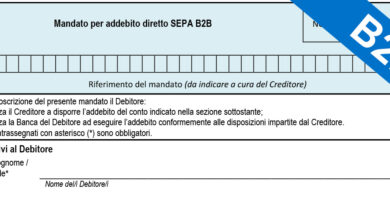

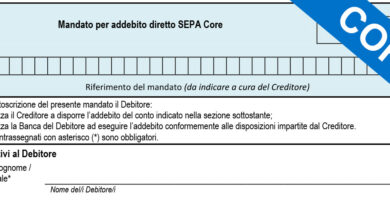

Differenza Core e B2B

Mandato SEPA B2B

SEPA Direct Debit Core

Contenuto